|

《中国动力电池产业发展报告(2022-2023)》内容摘要(上)

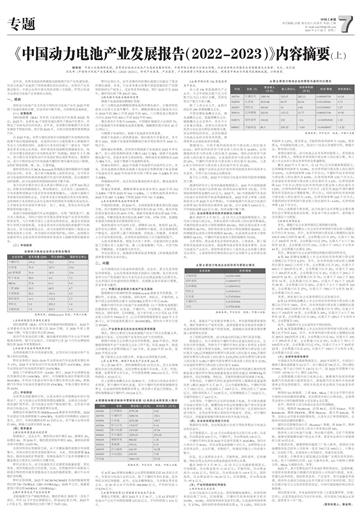

编者按 中国工业报调研发现,在带动全球动力电池产业高速发展的同时,中国市场正面临六大难点问题,而在这些难点问题背后更隐藏着九大趋势。为此,我们通过发布 《中国动力电池产业发展报告》(2022-2023)》,针对产业政策、产业监管、产业招商等工作提出五项建议。现将其中现状与问题内容摘编成篇,以飨读者。 全球动力电池企业市占率排名情况 企业名称 装车容量GWh 同比增幅% 国际市占率% 宁德时代 191.6 92.5 37.0比亚迪 70.4 167.1 13.6LG新能源 70.4 18.5 13.6松下电池 38.0 4.6 7.3SKOn 27.8 61.1 5.4三星SDI 24.3 68.5 4.7中创新航 20.0 151.6 3.9国轩高科 14.1 112.2 2.7欣旺达 9.2 253.2 1.8孚能科技 7.4 215.1 1.4 数据来源:SNEResearch制表:中国工业报 A股锂电池概念板块中营收排名前10名的企业研发投入情况 代码 名称 营业收入 (亿元) 研发投入 (亿元) 600362 江西铜业 4799.38 9.03300750 宁德时代 3285.94 155.1002594 比亚迪 2676.88 108.7600346 恒力石化 1703.57 9.14000651 格力电器 1474.89 47.56000063 中兴通讯 1229.54 216.02000630 铜陵有色 886.82 1.24002416 爱施德 678.16 0.11600039 四川路桥 666.59 16.28600500 中化国际 659.39 7.02平均值 1806.116 57.02 数据来源:中信至信 制表:中国工业报 A股6家动力电池企业的存货与营收比情况 企业名称 存货/营收 孚能科技 0.676013905国轩高科 0.448495772亿纬锂能 0.325907013欣旺达 0.293215613比亚迪 0.274330564宁德时代 0.233324406平均 0.375214546 数据来源:中信至信 制表:中国工业报 A股6家动力电池企业的营收与盈利对比情况 代码 名称 (7)营业收入(亿元)收入同比%扣非净利润(亿元)扣非/营收 净利润率% 300750 宁德时代 3285.94 152.07 282.13 0.085859754 10.18002594 比亚迪 2676.88 84.37 83.65 0.031249066 3.73300207 欣旺达 365.84 43 4.84 0.013229827 1.27300014 亿纬锂能 242.83 112.12 21.77 0.089651196 10.95002074 国轩高科 144.26 152 -3.6 -0.024954942 1.32688567 孚能科技 86.3 339.22 -3.83 -0.04438007 -3.22 数据来源:中信至信 制表:中国工业报 近年来,世界各国政府积极推动新能源汽车产业快速发展,对动力电池产业起到了持续高增长的拉动效应。在相关产业发展过程中,中国企业和中国市场的表现十分抢眼,俨然已经成为全球动力电池产业发展的主战场。 一、现状 国际动力电池产业尤其是中国的动力电池产业在2022年取得了高速发展的业绩,但竞争却不断升级,市场格局急速演进。 (一)政策趋势 国际能源署 (IEA)发布的 《全球电动汽车展望2022》指出,2022年,全球有40个国家及地区颁布了燃油汽车禁令,并制定了全面电动化时间表;近年来,各国都对新能源汽车业的发展给予财政补贴。预计到2035年,大部分国家都将禁售燃油汽车。 自2022年起,世界主要经济体针对新能源汽车的财政补贴政策开始出现退坡迹象。而美国在加大力度助推本土新能源汽车业大力发展的同时,还联合日本共同实施了一套旨在 “保护美系资本实控企业利益、保护美国本国战略资源储备安全、统一针对非盟友国家进行非对称性竞争”的措施:2023年3月28日,美日联合宣布就电动汽车电池矿物达成贸易协议。根据协议,美日不得对电动汽车电池最关键的矿物实施双边出口限制,这些矿物包括锂、镍、钴、石墨和锰。 据投资咨询公司BCAResearch助理副总裁何敬媛对外透露的信息分析,未来,美日很可能根据上述贸易协定,对不符合动力电池原材料标准的新能源汽车进行贸易限制,而且随着时间的推移,动力电池原材料限制标准将不断升级。 美日经济发展历史以及众多美日跨国企业 (世界500强企业)的股本结构数据显示:明治维新后,尤其是在二战战败后,日本家族财团被迫与美系资本深度重组融合;二战前大量被日本家族实际控制的企业,目前多为美日家族混合资本实际掌控。这些拥有日本皮肤的企业在全球市场的网络布局根系深远发达,几乎拥有在所有国家开展采矿、加工、制造、贸易业务的全牌照资质和强大能力。 美国计划借新能源汽车业弯道超车,实现 “锈带复兴”,振兴本土制造业,同时计划针对非盟友国家发起产业竞争和国际贸易竞争,与日本联手签订上述双边贸易协定,就是在用美国和日本两大国家机器,为美系资本所实控的国际新能源汽车制造企业、动力电池制造企业、动力电池原料采掘加工制造企业预留美国本土市场、争夺国际市场保驾护航;同时,此种联合还能利用日企的全球布局网络保护美国本土战略资源的储备安全。 (二)市场趋势 1.全球新能源汽车爆发式增长 国际能源署 (IEA)对外发布的最新预估数据显示,2022年全球插电式电动车保有量已达2510万辆,且2026年将上看7080万辆,年复合成长率达到29.6%。 面对汽车电动化的大潮,越来越多的国际汽车企业开始积极谋求转型。据不完全统计,目前境外已有22个汽车品牌陆续提出到2035年停售燃油车。 2.全球动力电池市场将现井喷 全球新能源汽车市场高速发展,必然对动力电池市场产生强大的拉动效能。 野村证券预计2023-2030年全球电动汽车电池需求增长率为17%;2028年全球电动汽车电池需求量约1647GWh,2030年全球电动汽车电池需求量约2107GWh。 据高工产研锂电研究所 (GGII)预计,2025年全球锂电池出货量将达到1165GWh。届时,中国储能电池出货量将达到58.0GWh,车用动力电池市场年复合增长率将达到29%;新能源汽车用动力电池出货量将达到470GWh,年复合增长率将达到42.5%。 (三)市场供给 在世界各国政策的引导,以及全球车企停售燃油车的计划推动下,动力电池企业的营收预期迅速膨胀。全球动力电池厂商加速扩围布局,动力电池企业的产能加速扩张。尤其是中国的动力电池企业,其扩张速度领先全球。 据韩国市场调研机构SNEResearch最新发布的数据,2022年全球动力电池销售量为690GWh,电池组市场规模达1255亿美元。其中,市场份额排名前10名的企业,其产量占全球市场的93%,销量占全球市场的91.4%。 (四)竞争重点 1.锂电能源密度技术的竞争 根据统计,过去5年,锂的供应每年增长6%,镍增长5%,钴增长8%。到2030年,锂的需求将每年增长30%,镍和钴的需求将分别增长11%和9%。 在原材料供应和提取方面,由于关键金属的地理分布高度集中,其供应相对容易受到政策冲击。为此,国际能源署IEA指出,提高电池的矿物密度、控制电池的尺寸是有效缓解对关键金属过大需求压力的两大关键手段。 野村证券认为,动力电池技术正在朝更高能量密度、更长寿命、更好热稳定性方向发展。比如,在阳极材料中创新加入硅混合物的技术就有望提高动力电池的能源密度,减少行业对锂矿的依赖。 野村证券预测,2023年NCM/NCMAEV电池的能量密度将达到720-750Wh/L(280-310Wh/kg);2025年之后,能量密度预计将达到800Wh/L(320Wh/kg)。 2.锂矿资源及生产成本的竞争 受新能源汽车产销趋势推动,锂的价格在2022年一直处于高位,并在12月中旬达到最高点,即81412美元/吨。2023年1月和2月,锂价格环比分别下降了7%和13%。 野村证券认为,近年来锂的供给增长速度已经超过了需求的增长速度。未来,行业竞争重点将集中到高质量的矿产资源和较低的生产成本上。受此类竞争的推动,预计2023年至2024年,锂价同比将下降20%至35%。 3.钠与锂不同技术路线的竞争 锂离子电池高度依赖锂矿资源。 在三元锂电池和磷酸铁锂电池两类锂电池中,正极材料的成本占比很大且连年攀升。其中,磷酸铁锂电池正极成本占比从2018年的28%上升到2022年的46%,三元锂电池正极成本占比从2018年的50%上升到2022年的60%。 锂在地壳中丰度为0.0065%,中国锂矿储量仅占全球的7%。由于新能源汽车和储能电池需求激增,碳酸锂价格目前在40万元/吨以上。 与锂离子电池相比,钠离子电池成本优势显著。 钠离子电池的上游资源是钠。钠在地壳中含量充沛,其丰度为2.6%。钠离子电池原料碳酸钠目前市场价格仅有3000元/吨左右。 据财通证券测算,层状氧化物钠离子电池或在2023年率先量产,其小试阶段物料成本大概为0.82元/Wh。钠离子电池规模化量产后,其成本竞争力更加明显,物料成本有望降低至0.49元/Wh左右,远低于锂离子电池物料成本。 财通证券预计,2023年钠离子电池将开启商用化元年;未来,层状金属氧化物体系钠离子电池电芯和聚阴离子体系钠离子电池电芯在2025年的成本将分别下降至490元/kWh和373元/kWh。 伴随锂电材料、电芯和系统集成的技术进步,锂电池成本将持续下降。 财通证券测算,磷酸铁锂电池的成本将从2022年的703元/kWh下降到2025的544元/kWh;三元锂电池的成本将从2022年的887元/kWh下降到2025年的741元/kWh。 4.来自氢燃料电池的市场竞争 中银国际预测,到2030年,全球绿氢需求量有望达到3320万吨,其中氢燃料电池汽车用氢量有望达到50万吨,炼化用氢的需求量有望达到4570万吨,钢铁用氢量有望达到568万吨,合成氨、甲醇用氢有望分别达到4087万吨、1756万吨。氢储能有望成为绿氢需求的重要供给方式。 氢的热值约为汽油的3倍、酒精的3.9倍、焦炭的4.5倍,是所有化石燃料、化工燃料、生物燃料中最高。而且氢燃烧的产物是水,是世界上最干净的能源。但氢是二次能源,在地球上几乎没有现存的氢,必须将含氢物质加工后方能得到氢气。 从技术原理来看,制氢方式有十多种。目前国内的主流制氢工艺模式有工业副产氢、煤 (主要是褐煤)气化、天然气制氢、甲醇制氢、水电解等五种方式。 华宝证券认为,氢能源发展面临诸多挑战 (具体挑战因素请参看本报告全本内容)。 二、问题 从中国境内动力电池供给情况看,社会化、多元化竞争特征异常明显,企业经营成本和技术创新压力陡增,充分的市场竞争与生产的高速扩张已令业内企业自由现金流能力出现分化,企业利润正在快速结构化两极化。而放眼全球市场进行观察,其竞争更为激烈。 (一)中国已成全球动力电池产业主战场 根据韩国市场调研机构SNEResearch最新发布的数据,宁德时代、比亚迪、中创新航、国轩高科、欣旺达、孚能科技,6家中国企业的装机总量为3127GWh,全球市占率为60.4%。 根据中国汽车动力电池产业创新联盟 (以下简称电池联盟)的最新统计数据,比亚迪、宁德时代、中创新航、孚能科技、欣旺达、国轩高科、亿纬锂能,这7家中国上市公司近12月营业收入总和为7005.8亿元 (已公告财报数据更新至2023年3月30日),动力电池装机量合计263.96GWh,国内市占率合计高达89.58%。 (二)产业竞争多元化社会化特征异常明显 现在,国内从事动力电池及储能产品生产的企业数量众多,涵盖各行各业,已经出现产业竞争社会扩大化的特征。 根据中国电力企业联合会发布的数据,2020年前后,我国储能领域每年会产生新成立企业三四千家;但是2022年,新成立的储能企业家数却超过了3.8万家,是2020年的10倍,是2021年的近6倍。 除了新成立企业为数众多,存量企业同样强手如林。 1.在A股市场,锂离子电池生产企业有366家。 在上述366家中,营收规模排名前10的企业,其主业领域既包含动力电池制造,还包含稀有金属开采冶炼、石化、科创、基建、电器等多元化主业,平均营收规模1806.116亿元,平均科研投入57.02亿元。 在上述锂电池概念企业TOP10中,主营动力电池业务的只有两家,即宁德时代和比亚迪。其中宁德时代的营收规模排名第2,比亚迪的营收规模排名第3,排名第1的是江西铜业,其营收规模超过宁德时代1513.44亿元。 在A股366家锂电池概念企业营收规模排名前50名的公司中,专营动力电池主业的企业,除了宁德时代和比亚迪,还有欣旺达和亿纬锂能。此外,还包含赣锋锂业、天齐锂业等有色企业。这50家企业平均营收588.2882亿元,平均研发投入17.5278亿元。 2.A股市场还有63家钠离子电池生产企业。 根据公开数据,截至2023年3月30日,上述63家钠离子电池生产企业平均营收规模127.32亿元,平均科研投入5.31亿元。 3.A股市场还有196家氢能源生产企业。 在上述196家氢能源生产企业中,不乏年营收在数千亿乃至数万亿元以上的巨无霸,其研发和生产能力不容小觑。 除了上述企业之外,A股市场还有296家储能概念企业。 尽管在锂电池概念企业、钠电池概念企业、氢能源概念企业、储能概念企业名单中,存在不少主体重合现象,但相关市场竞争的多元化社会化特征却展现无遗。而这种特征的存在,必然加剧动力电池企业的市场竞争烈度,使得很多企业面临高库存难题。 数据显示,目前孚能科技的库存与营业收入的比值为67.6%,国轩高科的库存与营业收入的比值为44.85%,亿纬锂能的库存与营业收入的比值为32.59%,欣旺达的库存与营业收入的比值为29.32%,比亚迪的库存与营业收入的比值为27.43%,宁德时代的库存与营业收入的比值为23.33%。上述6家公司的库存与营业收入的比值平均为37.52%。 未来,储能产业的社会化扩张所带来的技术和市场的多元化竞争,不利于动力电池企业降库存。 鉴于以上风险,2022年中国动力电池市场的风险投资额陡然下滑。 据清科研究中心发布的最新数据显示,2021年中国新能源汽车及动力电池行业获得VC投资的创业案例有170起,平均每起案例获投金额约6.9亿元;2022年,VC对新能源汽车及动力电池行业的投资开始变得谨慎起来,2022年前3季度 (该机构尚未公布2022年全年数据),中国新能源汽车及动力电池行业获得VC投资的创业案例有247起,合计金额为649.4亿元,平均每起金额2.63亿元/起,投资金额大幅下滑。 (三)企业经营成本和技术创新压力陡增 截至2023年3月30日,近12月已公告最新数据显示,国内动力电池头部企业,其营业成本与营业收入的比值多数偏高:孚能科技营业成本占营收规模的89.14%;欣旺达营业成本占营收规模的86.77%,国轩高科营业成本占营收规模的85.89%,亿纬锂能营业成本占营收规模的84.14%,比亚迪营业成本占营收规模的84.11%,宁德时代营业成本占营收规模的79.75%。 众所周知,营业成本包含原材料成本、工资成本、职工福利等其他直接支出成本、制造费用成本等各类成本费用。在动力电池生产企业中,原材料成本和人工成本是企业的最主要的支出项目。上游原材料价格的高位运行必然推升企业的营业成本。 未来,谁能在产业发展竞争赛点中,率先取得能源密度技术、锂矿资源和生产成本优势,或者谁能率先在低成本钠离子电池领域取得规模化量产的新突破,谁就能在高质量发展的赛道上取得领先优势。 为了抢抓这种优势,动力电池业的后起之秀们各显其能。 数据显示,市占率排在宁德时代和比亚迪后面的企业,正在加大研发强度,用相当于宁德时代和比亚迪1倍多近2倍的科研投入力度从事技术创新:国轩高科研发费用与营业收入的比值为7.2%,亿纬锂能研发费用与营业收入的比值为5.9%,孚能科技研发费用与营业收入的比值为5.37%,欣旺达研发费用与营业收入的比值为5.18%,宁德时代研发费用与营业收入的比值为4.72%,比亚迪研发费用与营业收入的比值为4.06%。 公开信息显示,国轩高科正在研发如何用富锂正极材料搭配硅基正极材料实现电池能量密度达到甚至超过300Wh/kg的新技术,而亿纬锂能、欣旺达、孚能科技都在研发钠离子电池。 尽管如此,宁德时代和比亚迪的科研投入规模却是遥遥领先的 (截至2023年3月30日,已公告最新数据):宁德时代投入了155.1亿元,比亚迪投入了108.7亿元,欣旺达投入了18.96亿元,国轩高科投入了10.39亿元,亿纬锂能投入了14.32亿元,孚能科技投入了4.63亿元。 众所周知,宁德时代正在研发钠离子电池,作为现有锂离子电池市场的王者,颠覆性技术的过快规模化量产恐对其是喜忧参半的事情。毕竟,现有生产系统可替代性一旦在短时间内成为现实,必然会带来难以承担的升级成本。因此,对宁德时代而言,对能量密度提升降本技术的开发或为优选。 (四)企业自由现金流能力分化 数据研究发现,自由现金流正在成为考验多数动力电池企业的试金石。 公开数据显示,近12月自由现金流为正的只有2家:比亚迪,自由现金流434亿元;宁德时代,自由现金流130亿元。 宁德时代和比亚迪2022年总装车容量为262GWh,国内市占率合计为50.6%。其自由现金流规模十分巨大,证明两家企业在资本运作、企业扩建、采购投产、快速还贷能力上均有强大能力。 但是,出上述两家企业外,孚能科技、国轩高科、亿纬锂能、欣旺达等企业的自由现金流就没有那么乐观。 截至2023年3月30日,近12月已公告最新数据显示,中创新航,自由现金流为-1.14亿元;孚能科技,自由现金流为-13.51亿元;欣旺达,自由现金流为-69.9亿元;国轩高科,自由现金流为-92.49亿元;亿纬锂能,自由现金流为-97.8亿元。 (五)产业利润结构化两极化 1.动力电池主业企业 以动力电池为主业的企业,营收规模高速增长,但净利润率却出现了分化:亿纬锂能、宁德时代的净利润率分别为10.95%、10.18%,高居净利润率冠亚军位置;比亚迪净利润率第3,为3.73%;国轩高科净利润率排名第4,为1.32%;欣旺达净利润率为1.27%,排名第5;孚能科技净利润率为-3.22%,排名第6;中创新航在港上市,因会计口径及公告规则不同,数据不全,暂未统计比较。 值得注意的是,动力电池企业有各种补贴收入,若扣除这些非主营收入,按照扣非净利润与营业收入的比值计算,则上述上市企业的主营业务净利率会普遍降低。 截至2023年3月30日,近12月已公告的最新数据显示,亿纬锂能净利润率为10.95%,扣非净利润与营业收入的比值约为8.97%,比净利润率降1.98个百分点;宁德时代扣非净利润与营业收入的比值约为8.59%,比净利润率降1.59个百分点;比亚迪扣非净利润与营业收入的比值约为3.12%,比净利润率降0.61个百分点;欣旺达扣非净利润与营业收入的比值约为1.32%,比净利润率增0.05个百分点 (是否受2022年境外融资需求所采取的会计策略影响,待公告),国轩高科扣非净利润与营业收入的比值约为-2.5%,比净利润率降3.82个百分点;孚能科技扣非净利润与营业收入的比值约为-4.44%,比净利润率降1.22个百分点。 对比上述数据不难发现,动力电池行业内多数企业都在微利生态中靠现金流滚动发展,但也有个别企业除外。盈利能力分化情况十分明显。 2.社会化竞争企业 首先,储能行业企业盈利情况已现两极化趋势。 A股296家储能概念上市企业扣非净利润与营业收入规模之比平均只有5.71%。其中,扣非净利润与营业收入规模的比值在10%至69%之间的有80家,企业数量占比为27%;比值大于5%小于10%的有79家,企业数量占比近27%;比值大于0小于5%的有93家,企业数量占比约31%;比值大于-97%小于0的有44家,企业数量占比接近15%。 其次,锂电池行业企业盈利情况两极化情况同样存在。 A股366家锂电池概念上市企业的扣非净利润与营业收入规模之比平均为8.27%。其中,扣非净利润与营业收入规模的比值在50%以上的有7家;企业数量占比为2%;比值大于40%小于50%的有6家,企业数量占比为2%;比值大于30%小于40%的有8家,企业数量占比为2%;比值大于20%小于30%的有24家,企业数量占比为7%;比值大于10%小于20%的有74家,企业数量占比为20%;比值大于5%小于10%的有89家,企业数量占比为24%;比值大于0小于5%的有100家,企业数量占比为27%;比值大于-78%小于0的有58家,企业数量占比为16%。 再者,钠电池行业企业盈利情况正在加速分化。 A股63家钠电池概念上市企业的扣非净利润与营业收入规模之比平均为7.86%。其中,扣非净利润与营业收入规模的比值在10%至46%之间的有20家;企业数量占比为32%;比值大于5%小于10%的有19家,企业数量为30%;比值大于0小于5%的有15家,企业数量占比为24%;比值大于-25%小于0的有9家,企业数量为14%。 此外,氢能源行业企业盈利水平相对较低。 A股36家氢能源概念上市企业的扣非净利润与营业收入规模之比平均仅4.6%。其中,扣非净利润与营业收入规模的比值在20%至24%间的有2家;企业数量占比近6%;比值大于10%小于20%的有2家,企业数量占比近6%;比值大于5%小于10%的有6家,企业数量占比近17%;比值大于0小于5%的有22家,企业数量占比近61%;比值大于-34%小于0的有4家,企业数量占比近11%。 (六)全球市场竞争激烈 中国海关发布的最新数据显示,2023年前两月,中国出口锂离子蓄电池数量为5.4亿个,出口额达到706亿元,同比增长97.99%;单个出口均价为130.72元/个,较2022年同期单个出口均价 (57.90元/个)增长125.77%。 上述数据提示国内动力电池企业:随着境外各国扶持新能源汽车的政策力度持续加大,新能源汽车在境外市场的渗透率必然会持续提升,国际市场是未来全球动力电池竞争的大战场。 韩国的LG新能源、三星SDI、SKon三家企业尽管目前在中国的市场份额持续萎缩,但在欧洲市场已占得先机,这使得其全球市占率仍能排到前3名至前6名位置。 此外,欧洲本土动力电池企业也在快速崛起。 比如,瑞典的Northvolt、法国ACC、法国Verkor、英国Britishvolt、挪威FREYR、挪威Morrow、意大利Italvolt,等等。这些企业凭借本国政策扶持,以及车企订单资源倾斜,在欧洲市场的份额持续攀升。 据科尔尼管理咨询公司 (Kearney)预测,到2026年,欧洲动力能源企业的产品在本土的市占率有望达到32%。 欧洲本土动力电池产业链、供应链不成熟,且矿产资源短缺,能够实现规模化量产的企业不多,更没有全球市占率能够挤入前10的企业。 在美国市场,随着特斯拉超级工厂投入使用,美国动力电池模组和电芯的本土自给率一直在70%乃至90%以上。日韩企业,比如松下等,在美国本土布局较早,具备先发优势。 目前看,日韩资本主要是通过合资建厂实现在美布局的。比如,松下与特斯拉合资,LG与通用合资,LG与斯特兰蒂斯合资,SKon与福特合资,等等。 2023年,美日签署电动汽车电池矿物贸易协议。这意味着,中国资本很难借鉴日韩模式向美国本土市场进行渗透。未来,若俄乌战争持续,国际贸易竞争、产业竞争、货币金融竞争加剧,欧洲车企或动力电池企业有可能会与美日协同步调,签订旨在推行保守主义色彩的贸易协定,中国可提前做好相应的反制准备。 相比欧美市场,未来金砖国家市场 (主要是俄罗斯、印度、巴西),以及其他亚非拉乃至中东市场,对中国动力电池企业来说,前景更为十分广阔。 (报告执笔人:裴金刚) |

|

本文评论 评论数() 更多>>

评论正在加载中... 发布评论

|

|

更多>>

|

|

|

|

|

本文所在版面导航

·《中国动力电池产业发展报告(2022-2023)》内容摘要(上)

|

本文所属版面

【第 A7 版:专题】

|